L’essor des technologies, telles que l’IA, et la solide croissance des secteurs liés au tourisme pourraient stimuler le marché européen de l’immobilier commercial l’année prochaine, tandis que le marché immobilier peine à se remettre sur pied et que le marché locatif s’envole.

L’investissement immobilier européen est à son plus bas niveau depuis une décennie, et de nombreuses prévisions prévoient que 2024 sera l’année où cette tendance sera inversée, notamment en raison d’éventuelles baisses des taux directeurs.

Pour que les coûts d’emprunt diminuent et que l’économie rebondisse dans de nombreux pays européens, il est essentiel que la Banque centrale européenne (BCE) et la Banque d’Angleterre (BoE) abaissent leurs taux d’intérêt de référence.

Les investisseurs surveillent de près le calendrier et l’intensité de toute baisse potentielle des taux d’intérêt, car le secteur immobilier européen dépend largement de l’emprunt.

De quoi le marché immobilier a-t-il besoin pour prospérer ?

La reprise économique dans la zone euro est pleine d’incertitudes, en raison de la politique monétaire restrictive de nombreuses banques centrales, des tensions géopolitiques, des événements météorologiques extrêmes et du ralentissement de l’économie chinoise.

Toutefois, la plupart des attentes prévoient que l’inflation sous-jacente continuera de diminuer. Dans le même temps, les moteurs de la demande immobilière, tels que l’emploi et les dépenses de consommation, devraient rester forts en Europe en 2024.

Dans ce contexte, le secteur immobilier est sur le point de « renouer avec des bases solides », selon les prévisions de Deloitte. Dans ses perspectives mondiales pour 2024, le cabinet comptable a interrogé les leaders du secteur et a conclu que « les 12 à 18 mois à venir devraient être importants à mesure que les sociétés immobilières se repositionnent ».

L’une des tâches à accomplir pour rester à la pointe de la concurrence consiste à réduire les coûts, car les deux tiers des leaders industriels européens s’attendent à une baisse de leurs revenus. Une autre priorité consiste à respecter les réglementations environnementales, sociales et de gouvernance (ESG) et à moderniser les capacités technologiques pour se préparer à l’évolution des conditions et des demandes du marché.

Les plus grands risques pour l’industrie européenne

L’économie de la zone euro est confrontée à un risque de récession, et le ralentissement de l’inflation pourrait s’inverser en raison de la hausse des prix de l’énergie et des produits alimentaires dans un contexte de tensions géopolitiques, provoquant d’importantes incertitudes pour les dirigeants de l’industrie en Europe.

Dans un tel contexte, près de la moitié des leaders industriels interrogés en Europe ont cité le cyber-risque comme la plus grande préoccupation pour la performance financière de leur entreprise, suivi de près par l’instabilité politique régionale et les mesures réglementaires liées au climat. La hausse des taux d’intérêt et l’inflation élevée arrivent en quatrième et cinquième position dans la liste des risques.

Innovation : la clé du marché immobilier

L’enquête de Deloitte montre que les leaders du secteur voient la plus grande opportunité dans les propriétés de l’économie numérique (centres de données et tours de téléphonie cellulaire) pour les 12 à 18 prochains mois.

Knight Frank, cabinet de conseil immobilier international basé à Londres, a détecté des tendances similaires, affirmant que les sites axés sur l’innovation devraient être les plus attractifs, dans l’environnement incertain actuel.

L’essor des technologies, telles que l’IA, s’accompagne d’une demande d’infrastructures de données robustes. L’étude de Knight Frank prévoit « une croissance régulière de l’offre de centres de données européens, avec une augmentation annuelle estimée à près de 11 % jusqu’en 2030, présentant une multitude d’opportunités pour les investisseurs », a déclaré Judith Fischer, associée chez Knight Frank, à L’Observatoire de l’Europe Business.

Dans le même temps, l’enquête de Deloitte montre que les investissements des investisseurs dans les bureaux ont diminué par rapport à l’année dernière, ce qui reflète la manière dont les entreprises continuent de se débattre avec les attentes en matière de travail hybride.

D’un autre côté, les propriétés résidentielles et liées à la logistique continueront probablement à connaître une demande dans toute l’Europe.

Où en Europe connaîtra-t-on de la croissance ?

Dans un contexte d’augmentation du coût de la dette en Europe, il existe encore une réserve considérable de capitaux en attente d’être déployée, selon les perspectives 2024 de Knight Frank, un

Malgré les difficultés économiques que connaît l’Allemagne, l’Allemagne reste la principale destination des capitaux transfrontaliers en Europe continentale. Et même si la demande de bureaux en Allemagne est faible, les dernières données suggèrent qu’elle est en hausse.

Ailleurs en Europe, le Danemark semble présenter des opportunités, car son économie affiche les perspectives les plus solides pour 2024 parmi les pays nordiques. Le taux débiteur de sa banque centrale est également inférieur à celui de la zone euro, s’établissant à 3,75 %.

Les secteurs danois du résidentiel et de la logistique devraient rester solides. Les promoteurs se concentrent particulièrement sur les résidences pour personnes âgées et les logements étudiants, deux secteurs sous-approvisionnés au Danemark.

Dans toute l’Europe, la solide croissance des secteurs liés au tourisme signifie que les secteurs de l’hôtellerie et de l’hôtellerie sont également susceptibles de susciter l’intérêt des investisseurs dans des pays comme l’Espagne, où les investissements dans le secteur hôtelier « ont déjà dépassé les totaux annuels des quatre dernières années, soutenus par par une croissance économique à deux chiffres dans les secteurs du tourisme », a déclaré Fischer.

La société immobilière mondiale britannique CBRE affirme dans ses perspectives sur le marché immobilier britannique que 2024 « sera une année opportune pour investir dans l’immobilier commercial », suggérant que les taux d’intérêt à long terme ont probablement atteint un sommet et que les acheteurs d’actions pourraient trouver de bons résultats. offres et bénéficiez de valeurs réduites, en achetant au bas du marché.

Perspectives du marché immobilier européen à l’horizon 2024

Il semble que 2024 s’annonce comme l’année où l’accessibilité augmentera, où l’inflation se calmera, où l’emploi se stabilisera et où les prêts hypothécaires seront potentiellement moins chers.

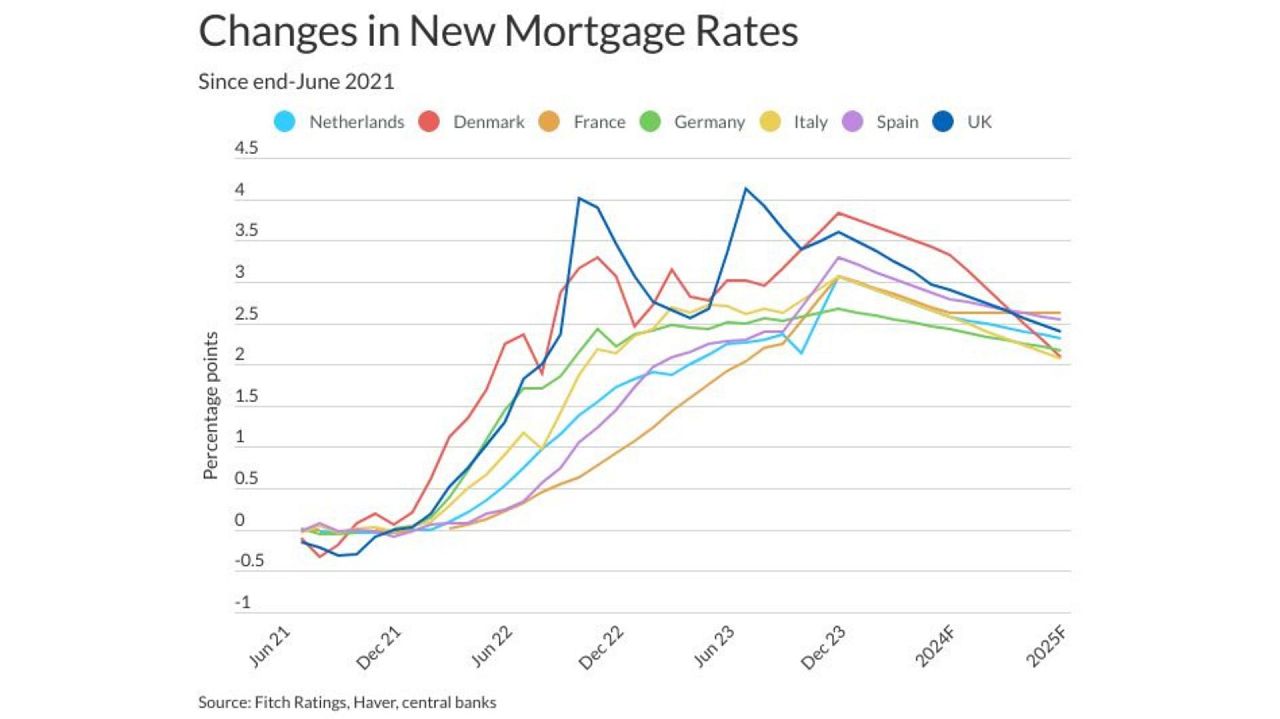

L’agence mondiale de notation de crédit Fitch Ratings s’attend à ce que les taux hypothécaires se stabilisent à des niveaux légèrement inférieurs à ceux de 2023. De légères augmentations ne peuvent être observées que dans les pays disposant d’un nombre important de prêts hypothécaires à taux variable (Danemark, Italie et Espagne) ou de prêts hypothécaires à durée fixe. de courtes périodes, comme au Royaume-Uni.

Alors que la croissance des salaires dépasse l’inflation et que davantage de personnes peuvent se permettre d’acheter, Fitch prévoit également une légère croissance des prix nominaux, voire aucun changement, dans six des sept pays européens constituant les plus grands marchés d’Europe, dans ses dernières Perspectives mondiales du logement et des prêts hypothécaires.

L’exception est la France, où les prix devraient baisser entre 2 % et 4 % en 2024, principalement en raison du manque d’offre, de conditions strictes et parce que les acheteurs ont du mal à se permettre d’acheter dans un contexte de taux hypothécaires élevés.

Selon Fitch, les prix nominaux vont augmenter de 1 à 3 % en Allemagne et au Danemark et de 0 à 2 % en Italie et en Espagne. La banque néerlandaise ING prévoit également que la demande immobilière résiliente et la pénurie de l’offre font grimper les prix en Espagne, où la hausse de 2 % corrigée de l’inflation équivaut encore à une légère baisse des prix en 2024, et les prix réels devraient augmenter de 1,5 % en 2025.

Aux Pays-Bas, où un fort soutien aux primo-accédants pourrait affecter le marché, Fitch prévoit une hausse des prix de 3 à 5 % en 2024.

Comment le Royaume-Uni se compare-t-il aux autres pays européens ?

Fitch s’attend à ce que les prix de l’immobilier au Royaume-Uni restent théoriquement inchangés en 2024, dans un contexte d’abordabilité croissante mais également de coûts hypothécaires élevés. La Nationwide Building Society ainsi que HSBC s’attendent également à ce que les prix restent stables, mais l’indice mensuel des prix de l’immobilier le plus ancien du Royaume-Uni, établi par Halifax, prévoit une baisse comprise entre -2 % et -4 % en 2024.

La croissance des loyers a de fortes perspectives

Étant donné que le coût élevé de la dette a réduit l’accessibilité financière, la demande de propriétés résidentielles locatives devrait rester forte. Cependant, l’extension de la réglementation en Europe à la fois sur le contrôle des loyers (en plafonnant les prix des loyers résidentiels) et sur les exigences ESG pourrait nuire aux bénéfices des investisseurs.

Dans le secteur de la logistique comme dans celui des bureaux, la demande de loyers devrait croître plus lentement qu’au cours des cinq dernières années, selon le prêteur français BNP Paribas, qui mise sur le commerce, où l’on constate une nette croissance des loyers et des rendements stables dans leurs dernières perspectives immobilières.

Bonne nouvelle à l’horizon pour l’Europe

En supposant que l’inflation diminue et qu’une récession soit évitée dans la zone euro, la société d’investissement immobilier AEW s’attend à ce que tous les marchés européens connaissent une croissance au cours des cinq prochaines années.

Selon les perspectives du cabinet pour 2024, la dette liée à l’immobilier devrait recommencer à gonfler à partir de 2025 dans la zone euro et de 2026 au Royaume-Uni.

En ce qui concerne les pays en particulier, AEW déclare que l’Allemagne est le pays le plus populaire parmi les investisseurs.

En termes de secteurs, la logistique au Benelux, en France et en Espagne est qualifiée d’« attractive ». Dans le même temps, le marché résidentiel européen devrait être le plus fort aux Pays-Bas et en Espagne, tandis que les centres commerciaux belges et les centres commerciaux allemands et britanniques figureront également parmi les 10 marchés les plus attractifs au cours des années à venir, selon AEW.